En Español

‘Nearshoring’ – whereby companies shift their offshore production capacities closer to home – is experiencing significant growth in Latin America amid the coronavirus pandemic.

As OBG has detailed, supply chain disruption created by the pandemic has led many multinational companies to rethink their production operations.

Even prior to Covid-19, a ‘China+1’ strategy was becoming increasingly common. Rising production costs – combined with the US-China trade war – caused some companies to diversify production into third countries, while still maintaining significant operations in China.

Another option that is becoming more common is ‘reshoring’, or bringing production back to the country in which a company is headquartered. In many cases, however, the extra stability this provides also involves renouncing broad-based cost benefits.

Nearshoring constitutes a midway solution, offering a range of potential advantages relative to traditional offshoring: fewer cultural, linguistic and time-zone differences; more involvement in day-to-day decision making; reduced travel expenses; greater regulatory alignment; and less risk to intellectual property.

Emerging economies with geographical proximity to established markets – including several Latin American countries – are well placed to exploit the ongoing uptick in nearshoring.

As Francisco Santos, Colombia’s ambassador to the US, recently told Reuters, Latin America could be “the big winner” in the post-Covid-19 nearshoring shift: “in five years, the economy is going to look radically different than the one we have now.”

Regional leaders

Two Latin American countries in particular stand out as affordable nearshoring options: Mexico and Colombia.

The US has free trade agreements with Mexico, Colombia and Chile, as well as several Central American countries. Of these, relatively affluent Chile is perhaps the least appealing option for large-scale nearshoring, while Central America is grappling with a series of challenges.

Mexico is already the largest trade partner of the US, and is thus a logical nearshoring choice for US or US-oriented firms. The United States-Mexico-Canada Agreement (USMCA), effective from July 1, will also be a significant boon.

Mexico has several characteristics that make it a strong nearshoring location, among them a broad range of cities, a developed labour pool and proximity to the US.

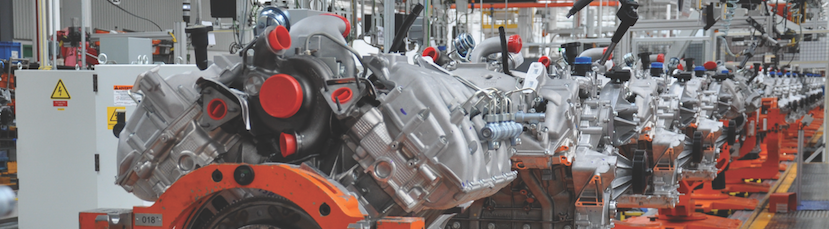

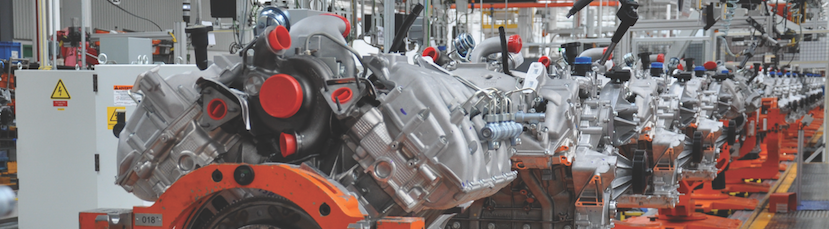

Additionally, the country has a highly diversified economy and increasing levels of specialisation. Its well-developed industrial capabilities are perhaps most evident in the automotive and aviation segments.

Colombia is likewise poised to benefit. “Thanks to the country's favourable time zone, there are substantial prospects for enhancing nearshoring activities over the medium term,” Pedro Fernández, vice president of innovation and sectoral intelligence at ProColombia, a government agency, told OBG.

Indeed, prior to Covid-19, Colombia's economy was already oriented towards nearshoring opportunities. The business process outsourcing industry in Bogotá alone has seen annual growth of 16% in recent times, according to the city’s investment promotion agency.

“Business processing outsourcing is already one of Colombia's largest employers, and projections show there could be up to 15,000 more jobs created after Covid-19 in call centres alone,” Fernández said.

Notably, the pandemic does not seem to have seriously affected Colombia’s services industry. For example, customer management firm Konecta recently announced that 70% of their business had shifted to home-working, and thus far no jobs have been lost.

Further to this, the Colombian peso has seen its value drop by around one-third against the dollar this year, which will ensure higher profit margins.

Other countries in the region, as well as Caribbean nations such as Trinidad and Tobago, are also working on enhancing their appeal to nearshoring firms. If certain hurdles can be overcome, Mexico and Colombia could soon be facing fierce competition from regional neighbours.

Regional challenges

Various issues need to be addressed in order to unlock the full nearshoring potential of the region as a whole.

One is a lack of private investment. In order to attract foreign direct investment, regulation and taxation regimes will need to be made more attractive to foreign firms.

Another is infrastructure. While Mexico shares a land border with the US, and Colombia has direct sea routes from its various ports, other countries will need to boost their transport infrastructure and connectivity to ensure frictionless passage north for manufactured goods.

Similarly, in many parts of the region digital infrastructure – key to successful nearshoring operations – needs to be consolidated, while in others energy supply can also be unreliable.

Lastly, and perhaps most crucially, Latin American countries need to continue prioritising the development of a large, skilled labour pool. In this, Colombia is a leading example, having set itself the goal of becoming the "most educated" nation in Latin America by 2025.

Notwithstanding these medium-term challenges, Latin America is in a strong position to play a leading role in what many anticipate will be sharp growth in nearshoring during the post-Covid-19 recovery.

In English

¿Qué países de Latinoamérica verán un boom de nearshoring a raíz del Covid-19?

El "nearshoring", mediante el cual las empresas desplazan sus capacidades de producción offshore a países más cercanos, se está perfilando como un área importante de crecimiento en América Latina debido a la pandemia del Covid-19.

Como ha detallado anteriormente OBG, la interrupción de la cadena de suministro ocasionada por la pandemia ha llevado a muchas empresas multinacionales a replantearse sus operaciones de producción.

Incluso antes de Covid-19, la estrategia de "China+1" se estaba volviendo cada vez más común. El aumento de los costos de producción, combinado con la guerra comercial entre los Estados Unidos y China, había llevado a algunas empresas a diversificar la producción en países terceros, manteniendo al mismo tiempo importantes operaciones en China.

Otra opción que se está volviendo más común es la de "reshoring", o llevar la producción de vuelta al país en el que está basada la empresa. Sin embargo, en muchos casos, aunque esto proporciona una estabilidad adicional también implica renunciar ventajas económicas más amplias.

La deslocalización cercana o nearshoring, constituye una solución intermedia, que ofrece una serie de ventajas potenciales en relación con la deslocalización tradicional: menos diferencias culturales, lingüísticas y de zonas horarias; mayor participación en la toma de decisiones del día a día; reducción de los gastos de viaje; mayor armonización reglamentaria; y menos riesgos en cuanto a la propiedad intelectual.

Las economías emergentes con proximidad geográfica a los mercados consolidados -incluidos varios países de América Latina- están bien posicionadas para aprovechar el repunte del nearshoring.

Así como dijo Francisco Santos, embajador de Colombia en los EE.UU., recientemente a Reuters, América Latina podría ser "la gran ganadora" en el panorama de nearshoring post-Covid-19: "En cinco años, la economía será radicalmente diferente de la que tenemos ahora".

Los líderes de la región

En América Latina, dos países en particular se destacan como opciones accesibles en cuanto a nearshoring: México y Colombia.

Los EE.UU. tienen acuerdos de libre comercio con México, Colombia y Chile, así como con varios países de América Central. De éstos, Chile, relativamente próspero, es quizás la opción menos atractiva para actividades de nearshoring en gran escala, mientras que América Central está lidiando con una serie de desafíos.

México ya es el mayor socio comercial de los Estados Unidos y, por lo tanto, es una opción lógica de nearshoring para las empresas estadounidenses u orientadas hacia los Estados Unidos. El Acuerdo México-Estados Unidos-Canadá (USMCA por sus siglas en inglés), en vigor desde el 1 de julio, también será una gran ayuda.

El país tiene varias características que lo convierten en un importante lugar para nearshoring, entre ellas una serie de centros urbanos, una mano de obra desarrollada y la proximidad con los Estados Unidos.

Además, México tiene una economía muy diversificada y niveles de especialización cada vez mayores. Su bien desarrollada capacidad industrial y de fabricación es quizás más evidente en los segmentos de la automoción y la aviación.

Colombia está igualmente preparada para beneficiarse. "Gracias a la favorable zona horaria del país, hay posibilidades sustanciales para mejorar las actividades de nearshoring a mediano plazo", dijo a OBG Pedro Fernández, vicepresidente de Innovación e Inteligencia sectorial de ProColombia, una agencia gubernamental.

De hecho, antes del Covid-19, Colombia ya estaba orientada hacia oportunidades de nearshoring. La industria de la subcontratación de procesos empresariales sólo en Bogotá ha experimentado un crecimiento anual del 16% en los últimos tiempos, según la agencia de promoción de inversiones de la ciudad.

"La subcontratación de procesos empresariales es actualmente uno de los mayores empleadores de Colombia, y las proyecciones predicen que podría haber hasta 15.000 empleos más creados después de Covid-19 sólo en los centros de llamadas", dijo Fernández.

Cabe destacar que la pandemia no parece haber afectado seriamente a la industria de servicios de Colombia. Por ejemplo, la empresa de gestión de clientes Konecta anunció recientemente que el 70% de su negocio se había trasladado al trabajo a domicilio, y hasta ahora no se ha perdido ningún empleo.

Además, el peso colombiano ha visto su valor caer alrededor de un tercio frente al dólar este año, lo que garantiza mayores márgenes de beneficio.

Otros países de la región, así como naciones caribeñas como Trinidad y Tobago, también están trabajando para aumentar su atractivo para empresas de nearshoring. Si ciertos obstáculos logran superarse, México y Colombia podrían pronto enfrentarse a una competencia feroz por parte de sus vecinos regionales.

Desafíos regionales

Es necesario abordar diversas cuestiones para aprovechar todo el potencial de nearshoring de la región en su conjunto.

Una es la falta de inversión privada. A fin de atraer la inversión extranjera directa, será necesario hacer que la regulación y los regímenes tributario sean más atractivos para las empresas extranjeras.

Otra es la infraestructura. Si bien México comparte una frontera terrestre con los Estados Unidos y Colombia tiene rutas marítimas directas desde sus diferentes puertos, otros países necesitarán impulsar su infraestructura de transporte a fin de garantizar un paso sin fricciones hacia el norte para los productos manufacturados.

Del mismo modo, en muchas partes de la región es necesario consolidar la infraestructura digital - clave para el éxito de las operaciones de nearshoring -, mientras que en otras el suministro de energía también puede ser poco fiable.

Por último, y tal vez lo más importante, los países de América Latina deben seguir dando prioridad al desarrollo de un importante número de mano de obra calificada. En este sentido, Colombia es un ejemplo destacado, ya que se ha fijado el objetivo de convertirse en la nación "más educada" de América Latina para 2025.

A pesar de estos desafíos a mediano plazo, América Latina está en una posición fuerte para desempeñar un papel de liderazgo, que muchos anticipan que tendrá un fuerte crecimiento en las actividades de nearshoring en la fase de recuperación post Covid-19.